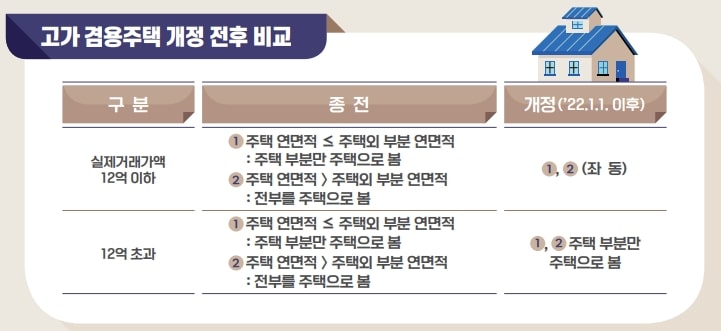

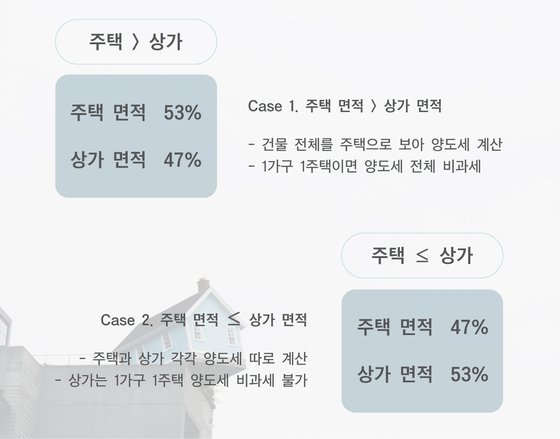

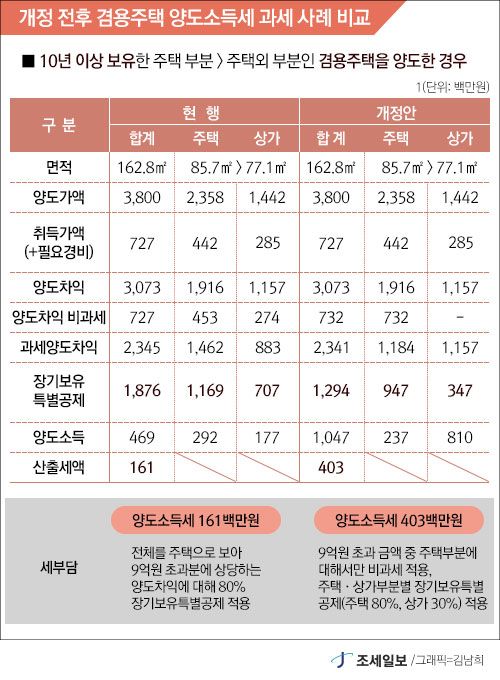

상가와 주택을 겸용해 사용하는 주택의 양도세 계산 개정 규정이 22년 1월부로 시행됐습니다.바뀐 내용의 핵심은 양도가액이 12억 초과 부분인 겸용주택으로 주택 연면적이 상가 연면적보다 클 경우 이전에는 주택과 상가를 모두 주택으로 봤지만 개정 내용에서는 주택만 주택으로 본다는 것입니다.이의미는 1가구 1주택의 경우 주택만 주택으로 보게 되고 상가는 따로 계산해야 하기 때문에 결국 양도소득세가 늘어나는 상황이 된다는 겁니다.

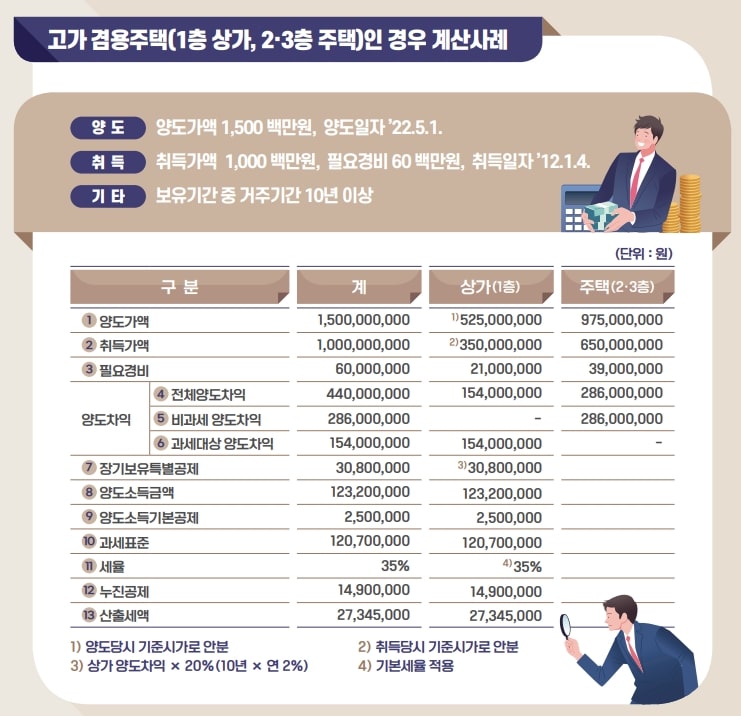

결국 고가 주택(12억 초과)겸용 주택은 주택이 상가보다 클 경우 12억 초과 부분에 대한 주택 양도세와 상가 부분의 양도세를 별도로 계산하고 합산해야 합니다.이하의 경우는 양도 가격이 15억이었지만, 주택과 상가의 기준 시가로 안분 계산(상가 35%, 주택 65%)를 한 결과, 주택 부분이 12억을 초과하지 않아 주택 부분 전체가 비과세된다, 상가 부분의 양도 차익에 대한 양도세만 납부하게 된 상황입니다.상가 부분은 비과세가 없어 양도 차익 전체가 과세 대상이 됩니다.그러나 기존 규정대로 상가까지 전체를 주택으로 보고 계산을 했다면 4.4억 x(15억-12억/15억)=8800만원입니다.과세 대상 양도 차익이 8800만원이 되는 것이 1억 5400만원으로 장기 보유 특별 공제도 1년 8%공제 가능한 것부터 2%공제로 바뀌는 바람에 많은 차이가 생기게 됩니다.~기존 규정에 의한 양도세 과세 대상 양도 차익 88,000,000장기 보유 특별 공제 70,400,000양도 소득 금액 17,600,000양도 소득 기본 공제 2,500,000과세 표준 15,100,000세율 15%2,265,000누진 공제 1,080,000산출 세액 1,185,000이하의 경우, 상가와 구분 계산을 하면서 27,345,000원의 세금을 내는 것으로 상당히 높아졌다고 볼 수 있습니다.